资讯中心

科创集团积极开展“投贷联动”助力科创中心建设

近年来国家大力倡导发展科技金融,银监会、科技部、人民银行等部门也出台了一系列的科技金融政策文件,初步构建了我国科技金融政策法规体系,推动银行业金融机构探索科技金融专业化管理模式。自2011年以来,上海科技创业投资(集团)有限公司通过对融资担保、小额贷款、商业保理等小微金融企业的投资,初步建立了科技金融服务板块。为进一步丰富对被投企业的服务手段,科创投整合体系内的债权、股权服务资源,启动了投贷联动业务。

“投贷联动”三种模式,解困中小微企业融资难

在“大众创业,万众创新”的时代浪潮中,大批科技型中小微企业如沐春风、加速成长,成为引领中国经济由要素驱动、投资驱动转向创新驱动的“第一动力”。但是融资难依然是科技型中小微企业成长过程中面临的“最大烦恼”。作为中小微企业融资的主渠道,商业银行传统的信贷模式在支持科技型小微企业时,面临着风险与收益极度不匹配的困境。而“投贷联动”则是破解这一困境的重大创新。

科创集团通过“投贷联动”业务,用“股权+债权”的方式,以股权收益弥补信贷资金风险损失,不仅为种子期、初创期的科技型中小微企业提供有效的融资支持,也让银行进一步分享了企业成长收益。同时,通过与银行共同开展贷前调查、投后管理,也间接降低了我司股权投资风险。

科创集团“投贷联动”服务对象主要为体系内符合条件的、将投资或已投资的中早期项目。基本业务模式有三种。

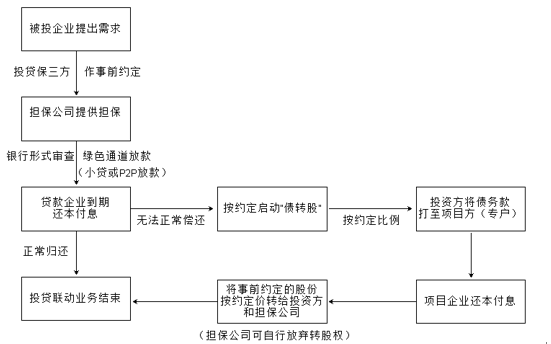

第一种:先投后贷模式

体系内已投资的项目提出借款需求,投资公司、项目方、担保公司三方事先作约定,比如:约定投资机构和担保公司按照8:2的比例承担责任并转为股权,转股价格事前作约定或与评估价相比孰低原则定价。在此过程中,担保公司享有转股权,也可以在科创集团接受的前提下放弃转股权,并可无偿将此权利转给科创集团。担保公司提供100%贷款担保,银行绿色通道放款或通过小贷公司、P2P平台放款,到期后如果企业不能正常还本付息,将启动“债转股”。投资公司按事前所作约定将所需承担责任的款项打至项目公司专款账户,项目公司还款后将质押在担保公司或小贷公司的股权转给投资方和担保公司。

此种方式可为投资项目提供可靠的流动资金来源,解决股权投资进入后后续的流动资金需求,有利于项目成长。

图一

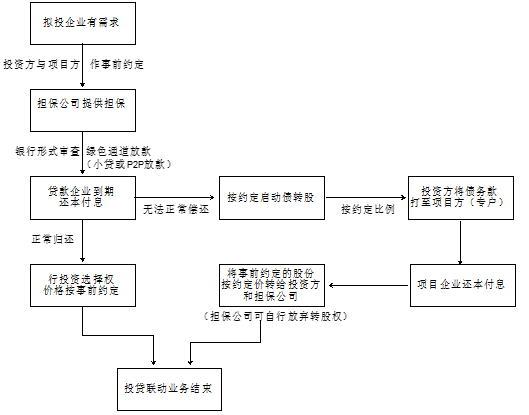

第二种:先贷后投模式

体系内投资机构有投资意向的项目,在投资前向拟投项目提供一笔贷款资金,担保公司提供担保,并且投资机构与项目方约定贷款到期后两种操作条件。

到期后项目方无法偿还,即进行债转股操作。

到期后项目方正常还款,投资机构可按照事先约定,行使投资选择权,投资价格可事先约定或事先确定定价原则。

此种方式可以通过债权的介入,提前确定投资机会,但将估值水平的确定时点推后,以便有更充分的判断依据,同时与投后对赌相比更利于双方投资合作。

图二

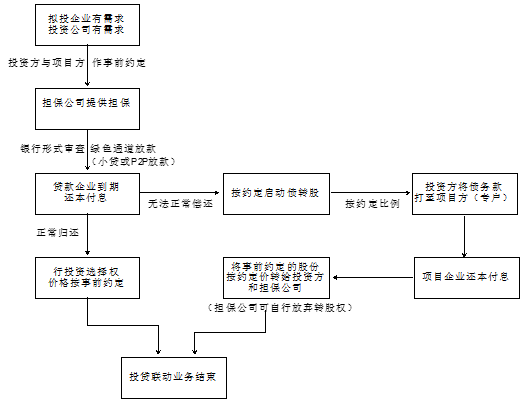

第三种:股权债权结构化并行模式

体系内的投资机构有投资意向的项目要求股权配比一定的债权或投资机构想用这个投资方式增加投资砝码皆可采取此种模式。

到期后项目方无法偿还借款,即进行债转股操作。

到期后项目方正常还款,投资机构可按照事先约定,行使投资选择权,投资价格可事先约定或事先确定定价原则。

此种方式可作为投资机构的增值服务和附加价值,增加投资砝码 ,增加与其他同业竞争时的竞争力。

图三

“投贷联动”工作稳步推进,成效初显

科创集团充分发挥自身在资源统筹、风险管控方面的优势,通过业务模式的创新、风险控制体系创新等,积极开展“投贷联动”工作,为处于初创期、成长期的科技型企业提供多元化融资支持,已取得初步成效。

2014年科创集团对上海丽恒光微电子科技有限公司进行了先贷后投,通过体系内张江小贷作为债权发放方对其发放了一笔贷款,股权后进入替换债权,为企业解决流动性需求的同时,也为股权投资获得了一个合适的对价。企业在科创集团投融资服务的帮助下度过难关之后,发展十分顺利,目前已着手进行D轮融资,企业估值也增长了7倍。

2016年科创集团对上海益修建筑装饰有限公司进行先投后贷,在此项目中成功打通了银行资金端,与上海银行、汇金担保三方合作为企业放款。在企业开拓市场、扩大规模时给予了足够的资金支持,并给企业在一级市场的融资提供了更多的空间和时间,也为我司在其进行下一轮融资时再投资获得了一个优惠的价格。